Global. Desde hace varias semanas el apetito por el riesgo se acentuó en los mercados globales. El mejor clima para este tipo de inversiones viene de la mano de un frenazo de la actividad en USA que redujo las expectativas de subas de tasas. En particular se cree que las presiones inflacionarias perderán impulso por el efecto recesivo y que eso obligará a la FED a descartar subas de tasas más fuertes en los próximos meses (sobre todo en 2023).

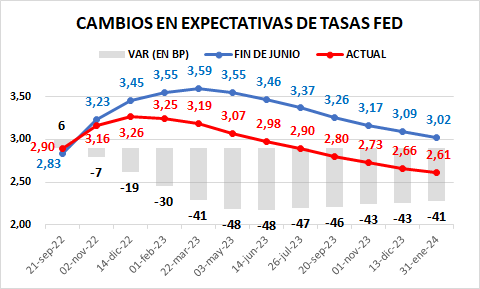

La curva de futuros de fin de junio comparada con la actual da cuenta de este cambio de expectativas.

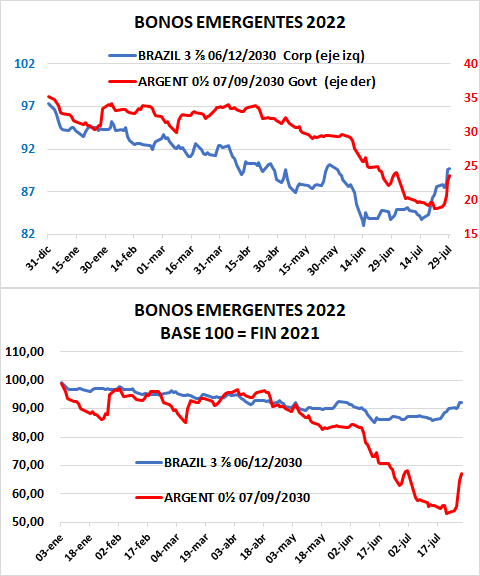

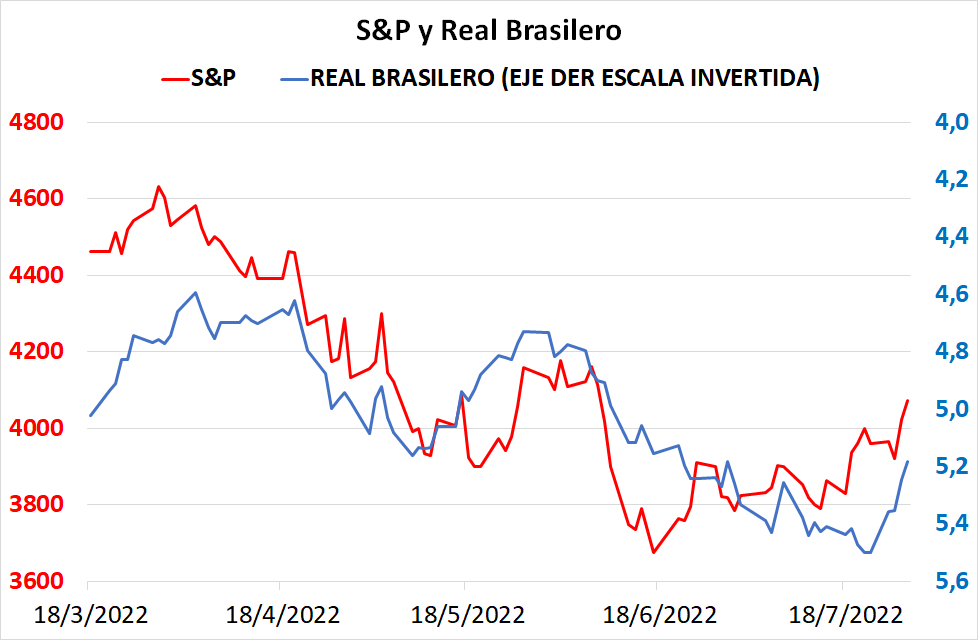

En este contexto se dieron las subas de la mayoría de los activos de riesgo emergente destacándose que habría un posible punto de inflexión para los activos de riesgo desarrollados a partir de mediados de junio (luego de la reunión de la FED de ese mes). En el caso de los emergentes, ese posible punto de inflexión, se demoró hasta mediados de julio, cuando varios gobernadores de la FED descartaron subas de 100 puntos en las reuniones siguientes.

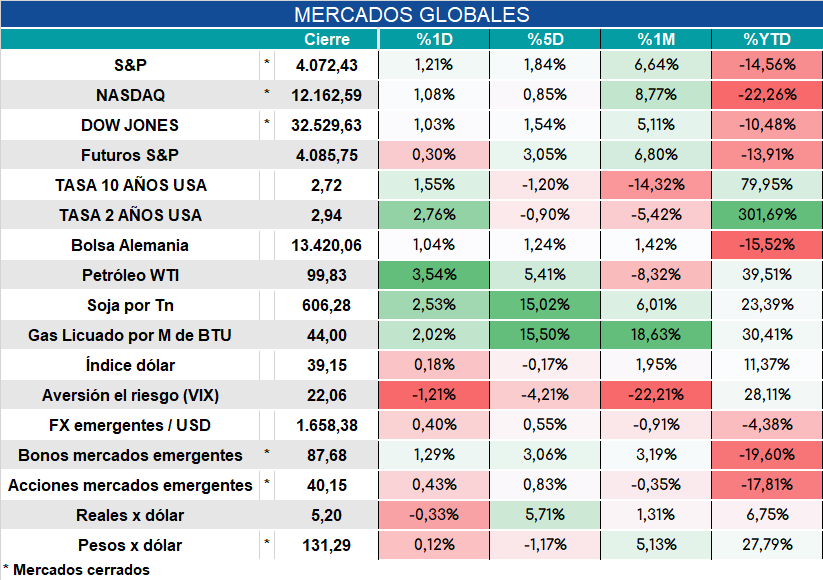

No se debe perder de vista que, más allá de esos puntos de inflexión que parecerían haber tenido los activos de riesgo, los cambios de las expectativas respecto de las tasas FED están impulsando nuevas subas en los precios de materias primas (petróleo +5% en la semana, soja y GLP +15% en la semana). Los mercados arrancan así:

Local. Buenas señales con las decisiones de subas de tasas del BCRA y del Tesoro. Para que estas subas tengan el efecto deseado (menos suba de dólares libres, acumulación de reservas y ajuste de brechas) requeriría un salto discreto del tipo de cambio. Esa es la primera pregunta que debe responder Massa como ministro: lo va a propiciar?

En este marco, con una economía totalmente desanclada, un ajuste discreto del tipo de cambio exigirá mucha pericia para evitar una espiralización. No hacerlo va a ser leído como un mero cambio de nombres.

Luego deberá encarar el ajuste fiscal que abrazó Batakis: lo ejecutará? Lo hará a expensas de las tensiones que provocará hacia el interior de la coalición y con la conflictividad social en ascenso?

Por último, una vez efectuados los ajustes con posible aumento de la conflictividad social, corregirá las tarifas con el efecto del efecto devaluatorio del primer momento (si devalúa)?

El tiempo del que dispone es escaso para evitar un nuevo round de crisis. Una mejora del clima internacional que ayuda a mejora de bonos, acciones y monedas emergentes le da un plus a una ventana de tiempo reducida. Veremos si se aprovecha.