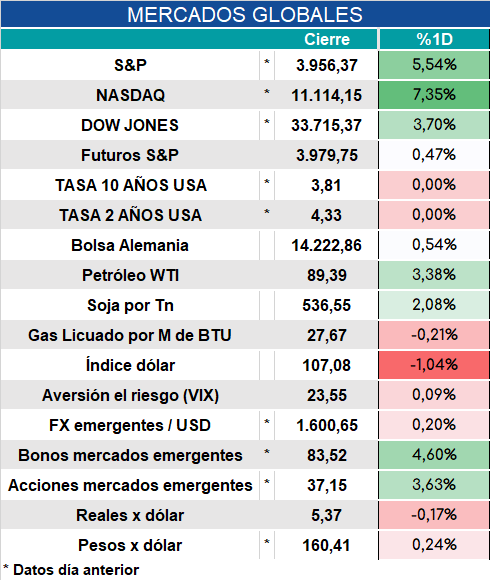

Global. Con mercados en USA cerrados por el feriado del Dia de los Veteranos, las fuertes subas de ayer se consolidaban hoy de acuerdo a lo que mostraban los futuros.

El principal motor de la suba de activos en USA fue la baja de la inflación que sorprendió positivamente. El dato, por debajo de lo esperado, produjo un marcado ajuste bajista en las expectativas de tasas FED en los mercados de futuros.

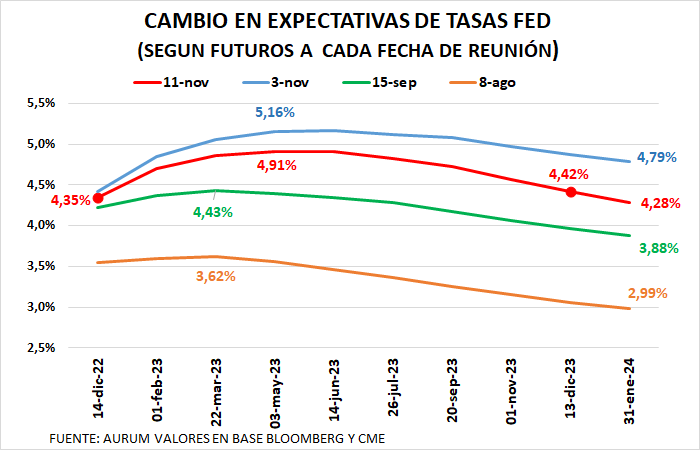

Los futuros de tasas indican ahora que la suba de tasas no se empinaría más allá del rango 4,75%/ 5,00% (la semana pasada el rango se ubicaba 25 bp más arriba). Además, la tasa a fin de 2023 estaría 50 bp debajo de lo esperado la semana anterior (ver gráfico debajo). Si esto es así, el 2023 concluiría con niveles de tasas similares a los que se esperan para fin de este año. Resumidamente, el mercado especula con que la suba de tasas de la primera mitad de 2023 serán muy moderadas y revertidas en la segunda mitad del año próximo.

La lectura que hacemos a partir de estos datos es que el mercado está convalidando la idea de que la FED consigue conducir el proceso desinflacionario sin afectar la actividad significativamente.

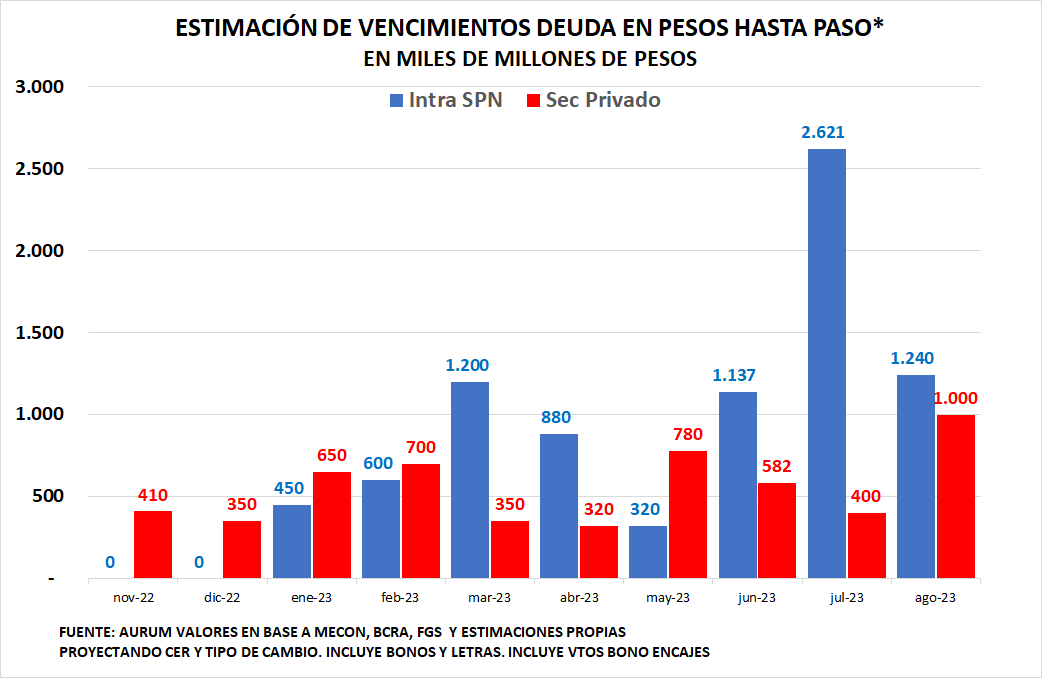

Local. El canje de deuda del Tesoro fue pobre con un resultado que refleja la escasa demanda de privados. Casi la totalidad del canje provino de posiciones intra SPN por lo que los vencimientos en privados casi no se modifican para noviembre/diciembre y tampoco para 2023. Estimamos que pudo haber algún ingreso privado del orden de los $70.000 millones.

Una demanda muy pobre que reflejaría un aumento del riesgo de cierta saturación que venimos marcando en el mercado de pesos.

Hacia adelante vemos con preocupación la dinámica de la deuda en pesos con privados.

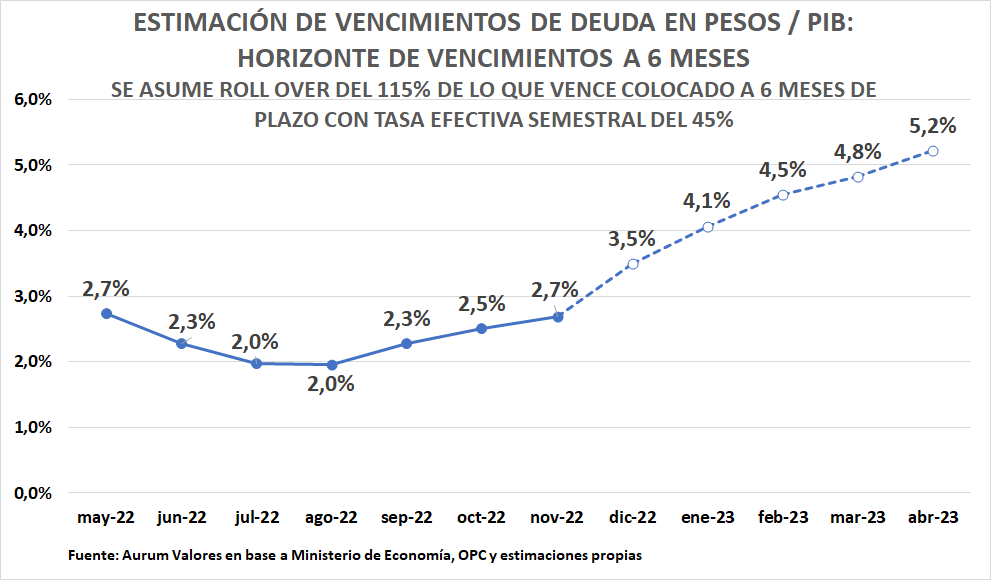

Considerando los siguientes supuestos:

1. Tesoro consigue con los privados un roll over del 115%,

2. el plazo promedio colocado es de 6 meses y

3. la tasa efectiva semestral por esas colocaciones es del 45% (110% TIR anual),

Bajo estos supuesto el perfil dinámico de vencimientos de deuda en pesos que surge luce extremadamente riesgoso.

En el gráfico mostramos cómo crecería para cada mes de acá en adelante el perfil de vencimientos con privados para los siguientes 6 meses (en términos de PIB) si se lograse la colocación de deuda en pesos con privados con el roll over mínimo que el Tesoro necesita para cubrir su gap fiscal-financiero.