Global. Hoy a la tarde se pronunciará Powell anunciando la decisión del nuevo rango de tasas de la FED. Tal como venimos comentando, la FED junto con otros Bancos Centrales realizó una política activa de inyectar liquidez para estabilizar el pánico bancario, algo que se puede ver en el brusco aumento de los préstamos por ventana de descuento en la última semana.

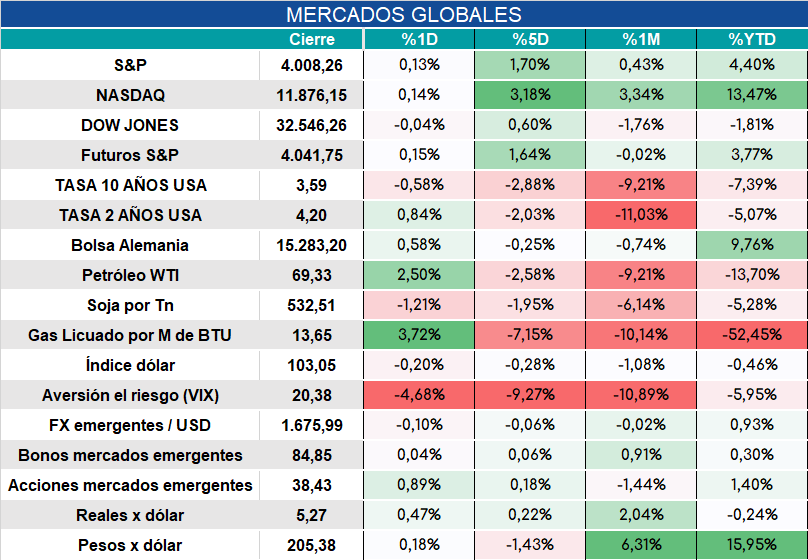

Los mercados arrancan la rueda operando con cautela:

Local: Más allá de que el DNU oficial no haya sido publicado aún, según la información que recorre en la prensa y voces de mercado, el gobierno decretaría que las entidades públicas vendan sus tenencias en Bonares en U$ a cambio de instrumentos del Tesoro en pesos. La medida parecería indicar la búsqueda del financiamiento cada vez más escaso. El problema del “cómo”, es cuestión de oferta y demanda, dado que si bien se obligaría a poner puntas vendedoras, el mercado privado debería ser el que aparezca del lado de la compra. Para ello, debería ser necesario eliminar/distender restricciones que poseen privados para acceder a títulos en dólares (por ejemplo, que estas operaciones no impacten en la Posición Global Neta en ME de los bancos, las prohibiciones con el MULC, etc.).

Según fuentes mediáticas, surge que el gobierno aspira a endeudarse con privados en dólares por USD 7.000 M (valor de mercado) para cerrar el programa financiero. Eso implicaría una emisión nominal de deuda en USD por USD 26.000 M (+31% sobre el stock actual de deuda con privados en USD). Esto luego de que hace 10 días el FMI pidió el compromiso explícito de no utilizar reservas ni emitir instrumentos de deuda externa de corto plazo para intervenir en los mercados cambiarios paralelos.

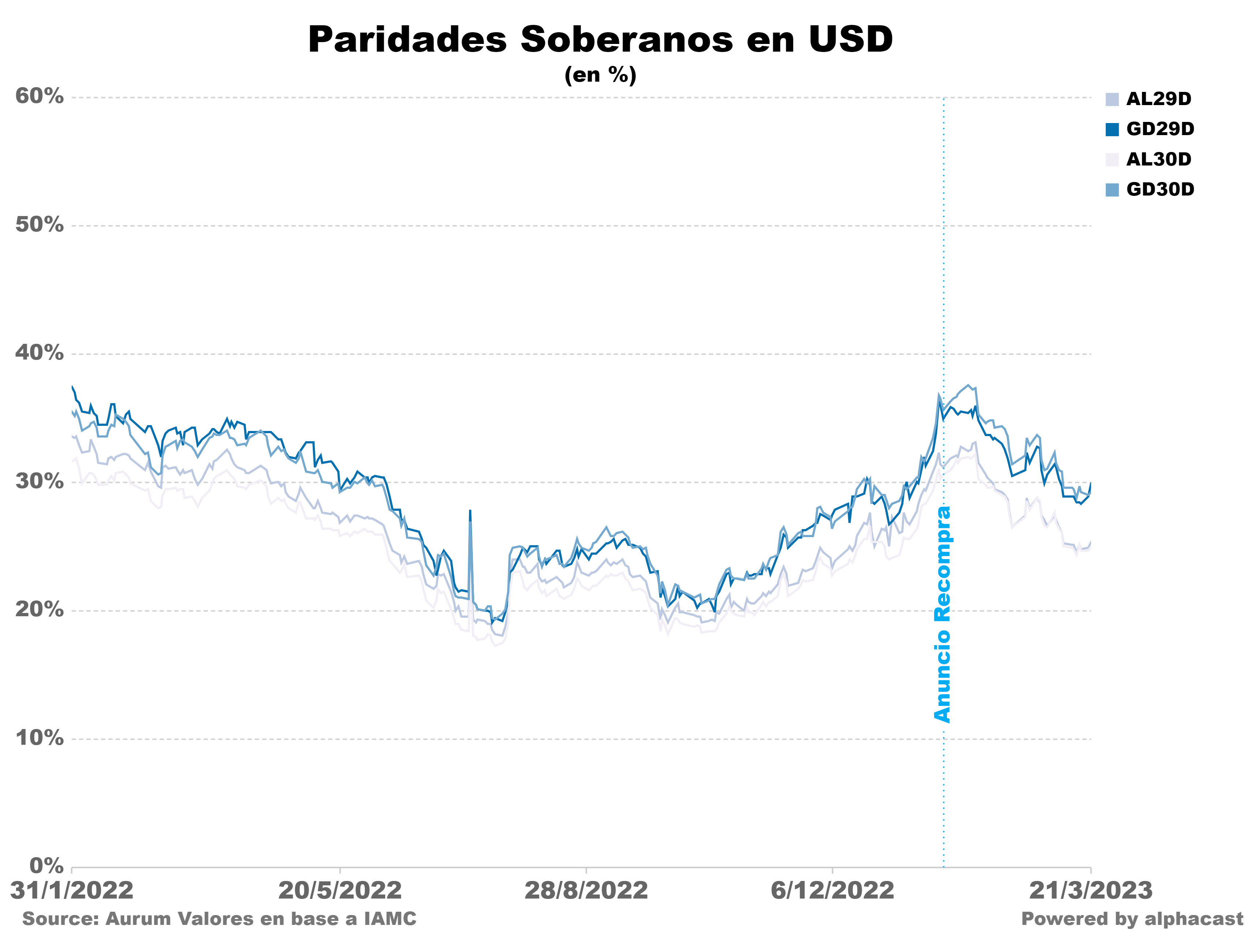

Sin embargo, estas medidas aún grises, no tendrían un impacto directo en la cotización de los dólares financieros si no más bien en destruir paridades de los soberanos, tanto en USD (al no encontrar punta compradora) como en pesos (si el acceso a las licitaciones/Bonares depende de salir de otros títulos). Lo que si está claro es que el programa de recompra de deuda anunciado el 18 de enero de este año con paridades del 37% se corrompe con la decisión de vender la misma deuda a paridades de hasta 25%.

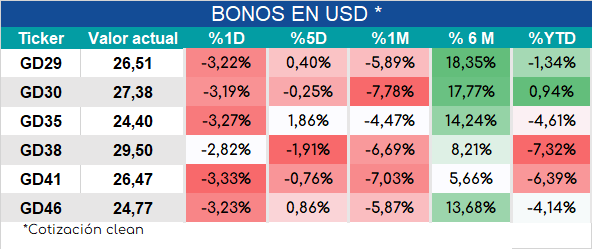

Los bonos en USD operaron un pre-market con caídas de hasta el 5%, arrancando la jornada de esta manera:

Aurum Valores SA – Departamento de Research – research@aurum.com.ar – www.aurum.com.ar

Agente de Liquidación y Compensación y Agente de Negociación Propia. ALyC y AN Propio. Registrado bajo el Nº 565 de la CNV.

Agente de Colocación y Distribución Integral de Fondos Comunes de Inversión – ACyDI Registrado bajo el N° 60 de CNV.

El objetivo del presente es brindar a su destinatario información general, y no constituye, de ningún modo, oferta, invitación o recomendación de Aurum Valores S.A. para la compra o venta de los valores negociables y/o de los instrumentos financieros mencionados en él. El destinatario del informe deberá evaluar por sí mismo la conveniencia de la inversión en los valores negociables o instrumentos financieros mencionados y deberá basarse en la investigación personal que considere pertinente realizar. Aurum Valores S.A. no asume responsabilidad alguna, explícita o implícita, en cuanto a la veracidad o suficiencia de la misma para efectuar la toma de decisión de su inversión. Asimismo, bajo ningún concepto podrá entenderse que Aurum Valores S.A. asegura y/o garantiza resultado alguno en relación a posibles inversiones en valores negociables o instrumentos financieros mencionados, siendo el destinatario del mismo plenamente consciente de los riesgos inherentes a la actividad bursátil y/o financiera. Consecuencia de lo reseñado, el destinatario desiste de realizar reclamo alguno a Aurum Valores S.A., por eventuales daños y perjuicios que pudiera padecer, sustentando su reclamo en la información brindada en el presente.