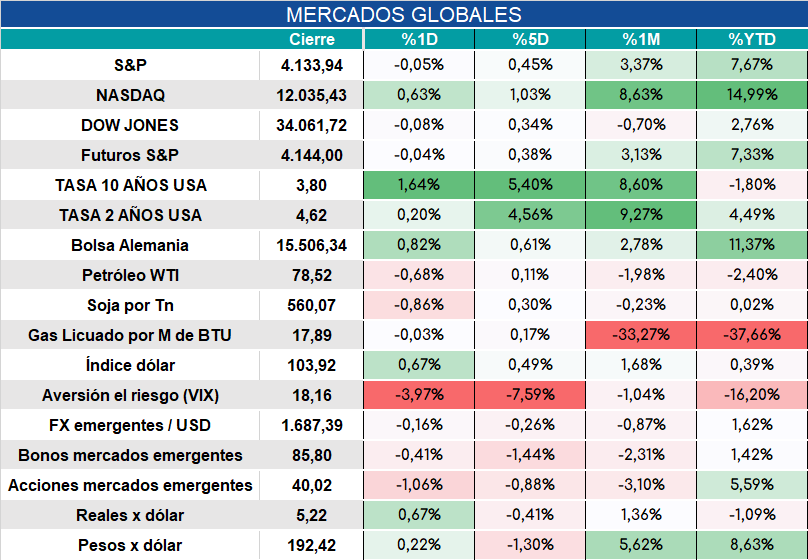

Global. Los datos de ventas minoristas, la inflación con datos subyacentes que se muestran resistentes a la baja y el mercado laboral muy robusto hablan de una economía que requerirá mayor esfuerzo de la FED para controlar la inflación.

Bolsas con pocos cambios a pesar de fuerte suba en la tasa larga

Hoy los mercados cierran así.

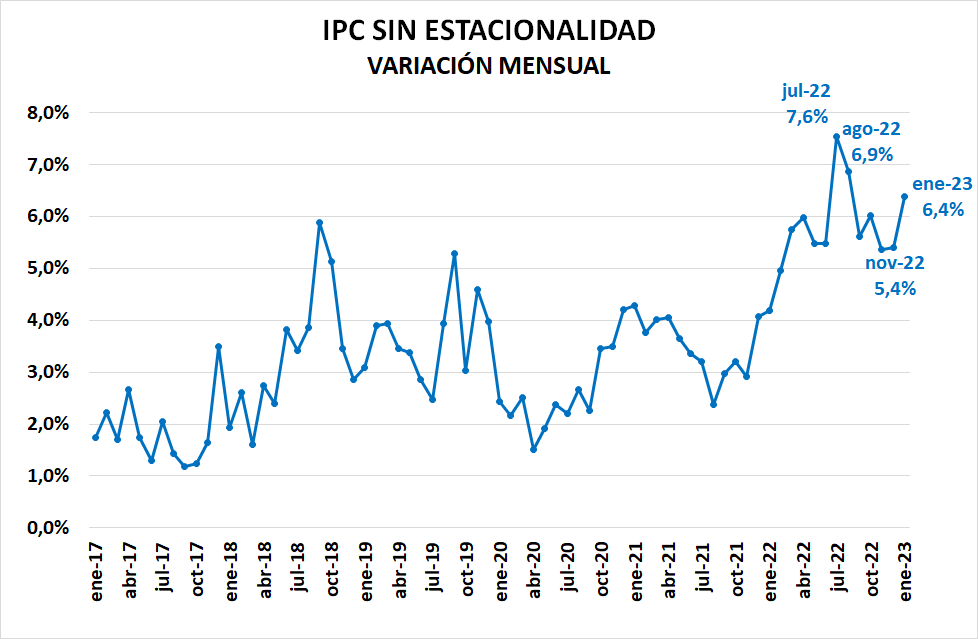

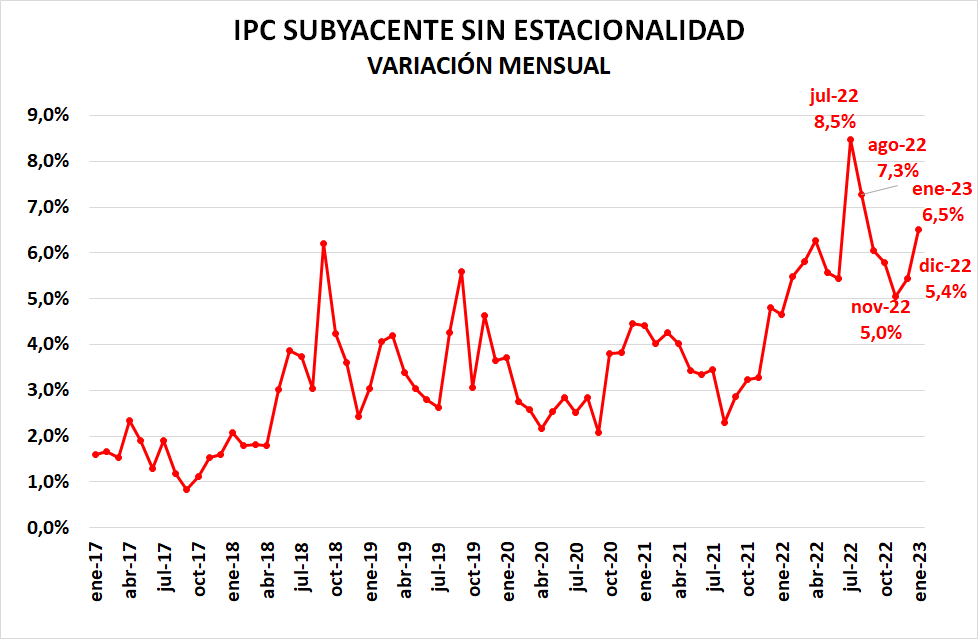

Local: Continúan apareciendo datos respecto a la fuerte suba de inflación del mes de enero. Martin González-Rozada, Director de la Maestría en Econometría del Departamento de Economía de la Universidad Torcuato Di Tella, elabora un índice de inflación sin estacionalidad y un índice de inflación subyacente (o núcleo) sin estacionalidad (nota técnica aquí).

Ambos índices contradicen las observaciones del equipo económico que se refirieron al impacto de los precios regulados y estacionales sobre la inflación del mes pasado: la inflación general sin estacionalidad hubiera sido del 6,4% (en lugar del 6,0%) y la inflación subyacente sin estacionalidad hubiera sido del 6,5%.

El informe completo está accesible aquí y las series de datos aquí

Ambos indicadores dan cuenta de una aceleración importante durante el primer mes del año.

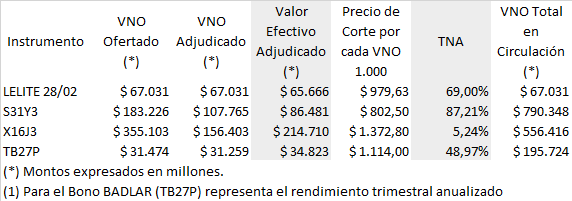

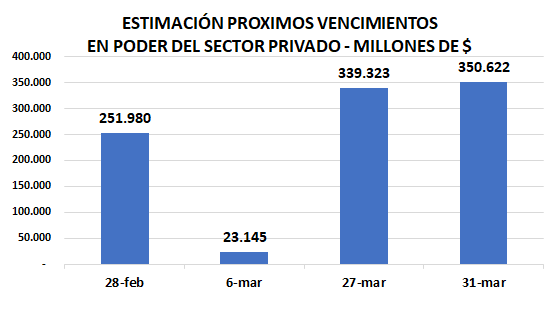

En la licitación el Tesoro consiguió $107.000 millones más de lo que vencía. Gran parte de ese excedente se consiguió con una Lelite que vence el próximo 28/2 por lo que el vencimiento de fin de mes ahora es de $252.000 millones (antes $185.000 millones). Prácticamente el resto del financiamiento adicional para completar los $107.000 millones provino del bono encajes para bancos.

La tasa que pagó el Tesoro por la LEDE estuvo prácticamente en línea con el mercado (alguna operaciones se hacían a mejores tasas). Esto nos lleva a estimar que tanto en la LEDE como en la LECER (pero en esta en menor medida) hubo participación pública. Estimamos que de los $401.680 millones colocados el 38% correspondió a colocaciones intra SPN y el 62% a privados. Como prácticamente todo lo que vencía estaba en manos privadas el roll over privado neto habría sido del orden del 85%.

Los próximos vencimientos quedarían así.

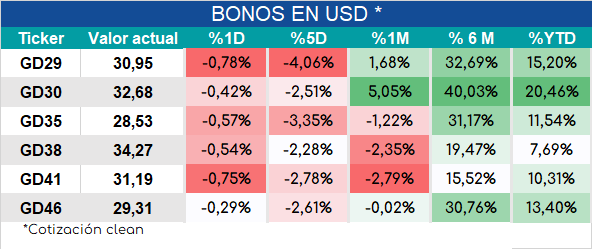

Bonos nuevamente en baja sin que el programa de “recompra” haya sostenido las paridades.