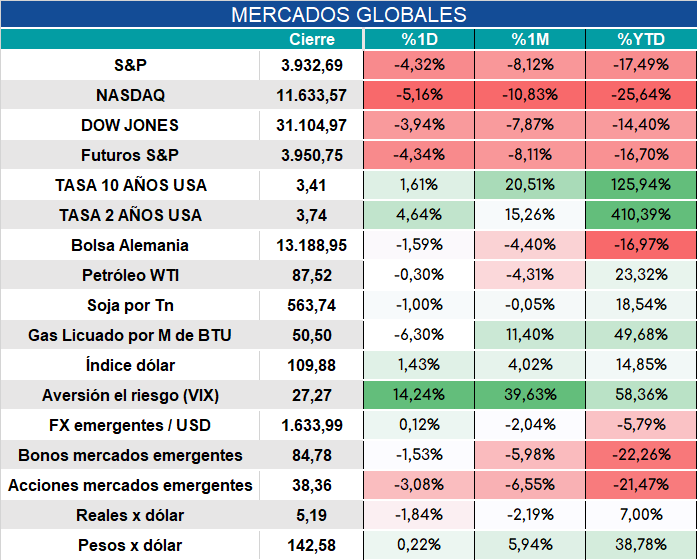

Global. Al mal resultado de la inflación anunciada en USA hoy a la mañana por la tarde se sumó un resultado fiscal que también fue peor a lo previsto (déficit de u$s 219.6 B contra u$s 217 B esperado).

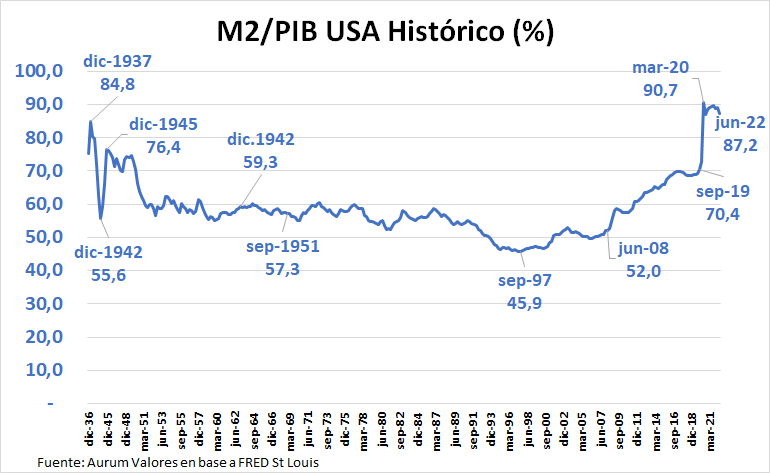

En este contexto el deterioro de los activos financieros globales fue significativo en línea con la mirada cautelosa que venimos sugiriendo desde hace varios meses dado que aún está lejos de lograr un ajuste de un posible “monetary overhang” en USA (M2/PIB en máximos de la posguerra) y considerando que la FED ha sido bastante explícita en señalar la necesidad de que para lograr sus objetivos antiinflacionarios, se requiere que el consumidor americano se sienta “menos rico” (en este sentido las pérdidas en los activos financieros contribuye a tal objetivo).

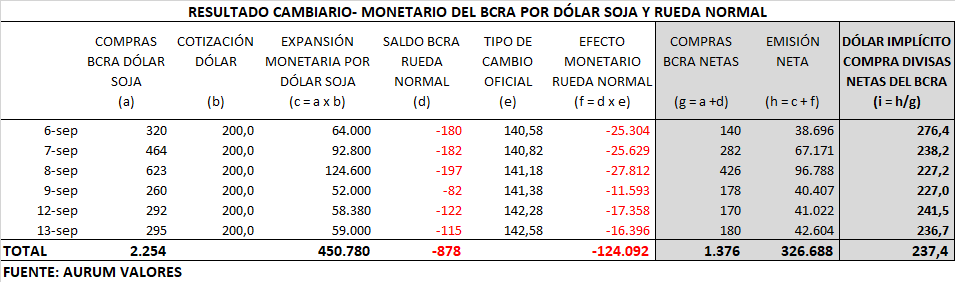

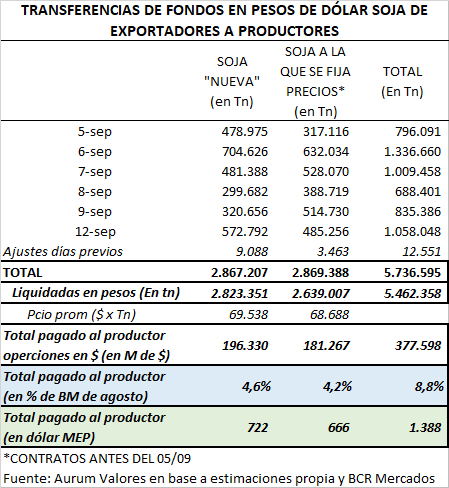

Local. Con los datos informados al lunes 12 las operaciones concretadas (de soja nueva y las anteriores a las que se fijó precio) han provocado una transferencia de fondos de la industria y de exportadores a los productores por casi $376.000 millones (los exportadores vendieron en el mismo período unos $391.000 millones por la ventanilla de dólar soja para cumplir con esos pagos).

La transferencia de pesos hacia el productor es de una magnitud muy significativa en términos relativos a la base monetaria promedio de agosto (casi 9%) y respecto al valor actual del dólar MEP (equivalen a casi u$s 1.400 millones).

El potencial desestabilizante de tal emisión monetaria (en el mercado de bienes y cambiario) es elevado y requerirá extrema precisión de los funcionarios del BCRA para evitar desbordes. Intervenir en el mercado de bonos para bajar artificialmente el valor de los dólares libres no debería ser una opción considerando el alto costo que está pagando el BCRA para sumar reservas netas. Más aún en días como los de hoy en los que el deterioro de activos financieros globales ha sido muy significativo.