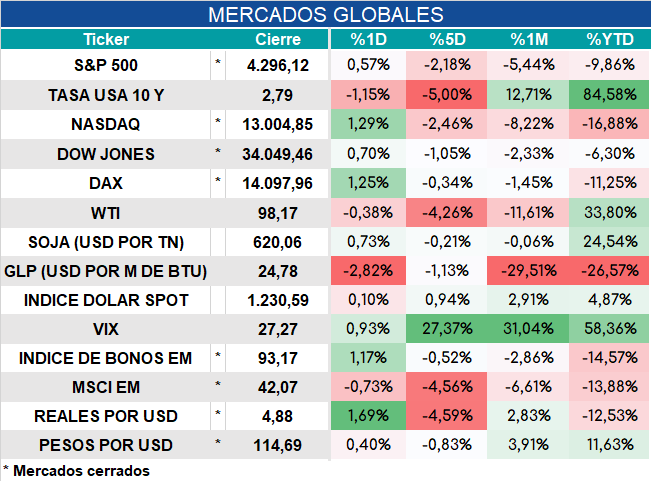

Global. Los mercados que ayer se mostraron con bastante volatilidad pero cerraron con subas de bolsas, arrancaban hoy con nuevas bajas de activos de riesgo (baja en los futuros de bolsas USA y baja de rendimientos de bonos largos).

Fuerzas contrapuestas juegan en el marco global donde el temor a desaceleración en China, el endurecimiento de la FED y la creciente tensión geopolítica, vigorizan al dólar, lo que se refleja en la búsqueda de activos seguros.

En USA hoy, entre los datos más destacados que se conocerán hoy están: Órdenes de Bienes Durables de marzo que se espera marquen una mejora del 1,0% y Confianza del Consumidor de abril (108,2 esperado vs 107,2 previo)

Local. Se anunció la licitación de esta semana para afrontar vencimientos por aproximadamente $300.000 millones (detalles de la licitación haciendo click aquí). La licitación vuelve a traer activos largos ajustables por CER. Más allá de la intención del gobierno de alargar plazos, estos instrumentos están siendo utilizados por la tesorería para contabilizar como ingresos corrientes (en Rentas de la Propiedad) la diferencia entre el valor efectivo y el valor nominal original de los títulos.

Cuanto más “viejos” sean los títulos más CER acumulado tendrán y más monto de emisión de deuda contabilizado como ingresos corrientes podrá usar el Tesoro para enmascarar su déficit primario.

Si el FMI no señala este mecanismo como un ejercicio de contabilidad creativa, y permite que pueda seguir siendo utilizado, el efecto de estas colocaciones podrían ayudar a reducir el déficit primario en más de 1 pp del PIB. Es decir, el gobierno podría gastar 1 pp del PIB (o más) cumpliendo la meta fiscal comprometida imputando por arriba de la línea como ingreso corriente algo que es endeudamiento.

Como ejemplo, la proyección de ingresos no tributarios (que incluyen las Rentas de la Propiedad) en el acuerdo con el FMI equivalen a 1,2% del PIB; una cifra que si el Tesoro sigue emitiendo bonos CER “viejos” como lo hizo en marzo y abril podría trepar hasta el 2,5% del PIB.

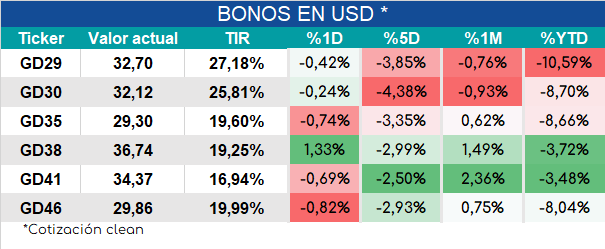

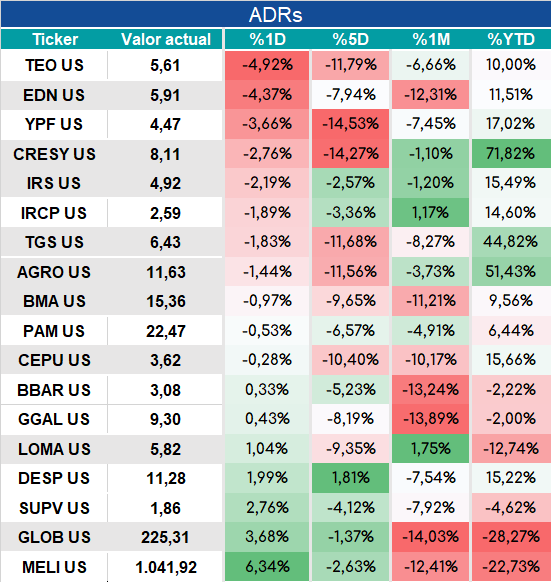

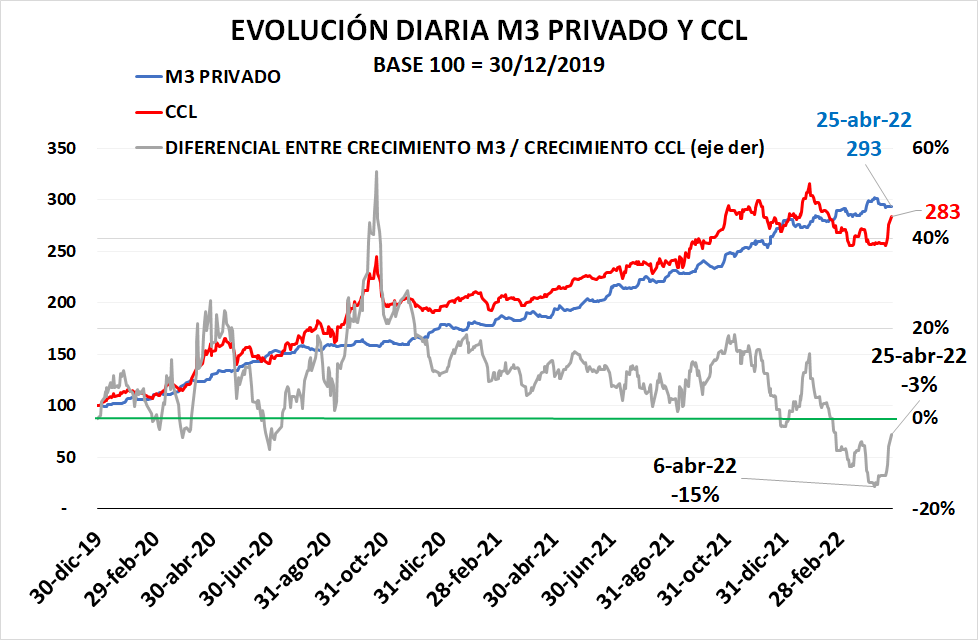

Mercados locales con bonos con pocos cambios (hoy arrancaban negativos con pocas operaciones), ADRs sufriendo bastante y dólares libres para arriba buscando acoplarse nuevamente a la dinámica de crecimiento de los agregados monetarios (cuadros y gráficos debajo).